又称“合理避税”,是指综合运用多种手段,依照法律规定,对经营、投资、理财活动等事先安排和合理规划,以达到企业效益最大化、赋税最小化、纳税人利益最大化的活动。

——税负沉重——

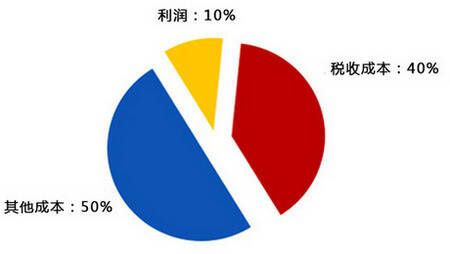

当前我国企业纳税负担较重,综合考虑税收、各项收费、社保金等综合项目后的企业税负达40%左右。

——税种多、税率高——

| 增值税 | 附加税 | 企业所得税 | 代扣缴个人所得税 |

| 3%-16% | 12% 其中:城建附加税:7% 教育附加费:3% 地方教育费:2% |

25% | 3%-45% |

——劳务型收入税率——

| 级数 | 阶梯 | 税率 | 速算扣除数 |

| 1级 | <20000元 | 20% | 0 |

| 2级 | >20000-50000元 | 30% | 2000 |

| 3级 | >50000元 | 40% | 7000 |

——个税征收范围——

个人薪金工资所得 个人劳务报酬所得 个人专利、商标、版权等所得

个人稿酬所得 个人财产转让所得 个人利息、红利、股息等所得

彩票等偶然中奖所得 个人承包经营所得 个体工商户经营所得 个人租赁所得等

——企业所得税税率——

| 级数 | 全年应纳税所得额 | 税率 |

| 1级 | 不超过30000元的 | 5% |

| 2级 | 超过30000元至90000元的部分 | 10% |

| 3级 | 超过90000元至300000元的部分 | 20% |

| 4级 | 超过300000元至500000元的部分 | 30% |

| 5级 | 超过500000元的部分 | 35% |

——企业所得税较高行业——

IT行业、新兴互联网业、广告行业、设计行业、医药行业、房地产行业、物流行业、商贸流通行业、医疗器械行业、影视传媒行业、生产制造业、物业保洁行业。。。

——税筹紧迫性——

随着国家营改增体系的完成和逬一步推行金税三期,税务管控将会越来越严格,企业若再采用以下不合规的方法,将受到严厉的处罚。企业经营风险和经营成本反而更大。

购买发票 虔増人头 虚增成本

| 编号 | 应税种类 | 困惑 |

| 1 | 员工薪酬 | 1.用工企业:除了让员工到手的工资满意外,还要负担高额的社保费、残保金 ;(社保归税务征收后,“个税正常交社保按基数交”的年代已去);且支付的用工费用无法进行增值税抵扣。 2.企业职工:扣完个税后到手工资没多少。 |

| 2 | 劳务报酬 | 1.企业:个人与企业发生业务而无法提供成本发票,尤其共享经济模式下各项市场活动与个人产生的经济往来的情况,企业没有成本票很难做帐摊销成本。 2.个人:税负高、纳税不合规,自由职业者收入高,如果按照劳务所得报税则税负较重。 |

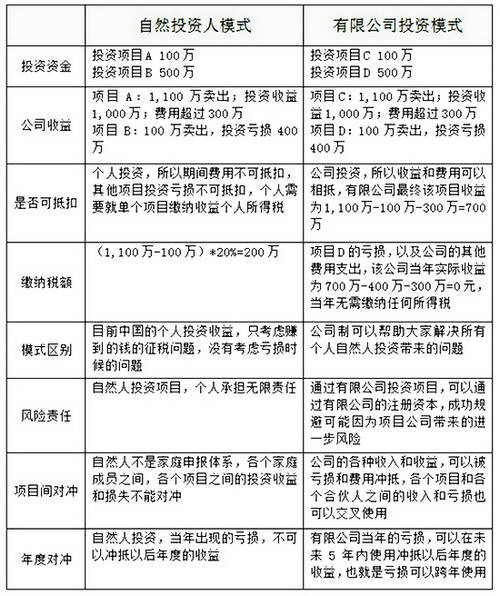

| 3 | 股权转让 | 1.股权投资收益需缴纳20%个税。 2.股权转让环节复杂,涉及到多个部门沟通协调; 3.多项目的投资,项目独立核算,无法与亏损项目进行汇算。 4.投资项目时所支出的相关费用,无法进行税前扣除。 |

| 4 | 利润所得 | 利润与风险:多交税没利润、少交税风险大; 税负成本:利润虚高,税负成本攀升; 进项发票:下游要求越来越多,上游进项发票不足; 营改增税负:营改增后税负成本更高,赚钱越来越难。 |

| 5 | 流转增值 | 1.客户一定要增值税专用发票时,小规模纳税人不能提供,这时候,要么找代开增值税专票,要嘛就得放弃这笔交易了。 2.企业要严格控制自己的销售额,如果超过500W销售额,就需要按照一般纳税人缴税,这样就限制了企业的发展。 |

| 。 | 。 | 。 |

——薪酬佣金税筹——

【解决方案:为高管员工,在政策园区,成立合伙企业,薪金以外包合同方式支付】

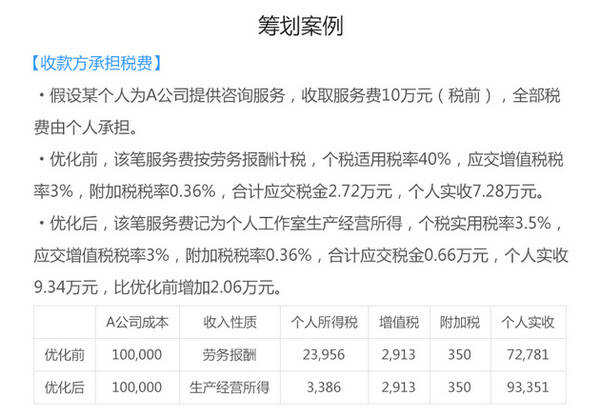

——劳务报酬税筹——

【解决方案:劳务方,成立个独企业,将报酬,支付给该工作室】

——股权转让税筹——

【解决方案:股东在核定征收园区,成立个独投资企业,持股原公司。收益化为个人的】

——企业所得税筹划——

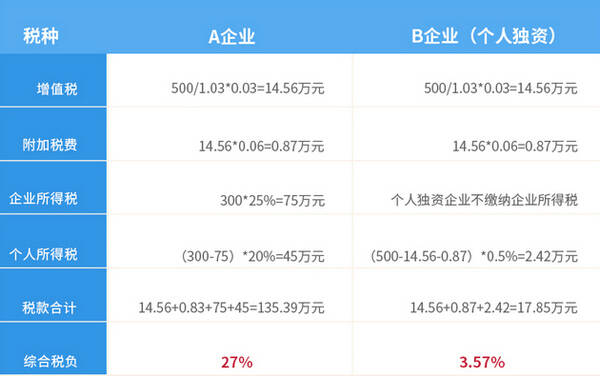

【解决方案1_业务转移方式:A公司成立个独B企业,业务转移给B企业执行】

假设A企业可计算的各项运行成本和费用在200万,利润300万。现在成立B企业(个人独资),并把相同的业务通过B企业来操作,下面来比较两种方式的节税效果:

【解决方案2_成本外包方式:A公司成立个独B营运中心,无票业务转包给B企业】

假设A企业为一般纳税人企业,年收入为2000万元,费用支出在1000万,利润为1000万元(其中500万因无法取得费用凭证,列为利润)。对于上述情况,建议A企业通过设立运营中心(个独企业),然后与运营中心签定合同,将A公司的利润中无法取得费用凭证的500万元,转入运营中心,运营中心进行纳税后,为A公司开具发票。

具体节税效果比较如下:

——增值税筹划——

【解决方案:在税收优惠地,成立个独企业,将本公司业务都转移到核定征收园区】

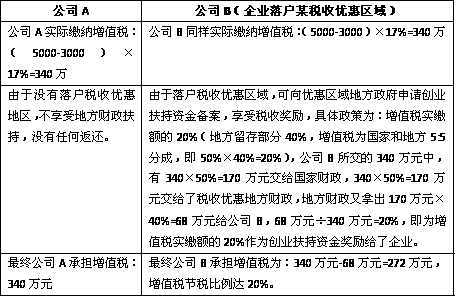

假设公司A是一家环保设备销售公司,2017年全年不含税销售收入为5000万元,其中进项增值税发票金额为3000万。公司B同样是一家环保销售公司,2017年全年不含税销售收入为5000万元,其中进项增值税发票金额为3000万元,与公司A不同的是公司B是注册在某税收优惠区域,试问公司A与公司B的纳税比较:

1.整理财务信息

2.确定税筹方案

3.成立项目小组

4.选定政策园区

5.注册个独或合伙企业

6.申请核定征收

7.执行岗位外包、业务外包或转移方案

8.缴纳优惠税款

| 序号 | 产品 | 资料准备 | 报价 |

| 1 | 薪酬与佣金节税 | 1.公司基础证章; 2.财务资料; 3.人员花名册; 4.人员工资表; 5.股权分配方案; 6.其他申办公司与薪酬管理的材料; 7.岗位外包委托协议(服务商可协助拟定)。 |

¥15000元-¥25600元/例 |

| 2 | 劳务报酬节税 | 1.个人身份证复印件; 2.个人与收票方因某项工作合作的协议书; 3.收票方(企业信息);个人收款账户等; 4.个人开票信息表(该表作为企业与个人门征合同的附件); 5.需对应银行支付流水,对应账号为合同中指定的个人收款账号。(有部分是先票后款的走流程说明) |

¥8999元-¥16800元/例 |

| 3 | 股权收益节税 | 1.公司名称; 2.执照公章; 3.经营范围; 4.财务报表; 5.法人、股东姓名及身份证; 6.股转明细; 7.注册资金; 8.中介机构审计报告。 |

¥19999元-¥30000元/例 |

| 4 | 企业所得节税 | 1.公司名称; 2.执照公章; 3.经营范围; 4.财务报表; 5.法人、股东姓名及身份证; 6.外包委托协议(服务商可协助拟定)。 |

¥15800元-¥19800元/例 |

| 5 | 增值税节税 | 1.公司名称; 2.执照公章; 3.经营范围; 4.财务报表; 5.法人、股东姓名及身份证; |

¥15999元-¥19999元/例 |

极速响应:在线咨询1分钟响应;平台下单10分钟确认对接。

快速办理:注册最快3日,地址1日,变更10日,注销15-30日,资质15-40日办结。

平价承诺:整体价格低于同行均价10%-15%;选购无忧。

无忧下单:代办业务不成功或超时限全额退款。

省心省力:全程在线办理、资料专人或快递送到,不让顾客来回奔波。

明码实价:价格统一、公开、透明,免费与不可控收费皆合同注明,绝无隐匿收费。

百余名财税专家——为您量身定制专属的财税服务;

全天候财税客服——为您在线解答各种财税问题;

贴心的财税秘书——让您随时了解各项服务进度:

优质的培训资源——为您培训输送优质的财税人才;

强大的售后体系——了解您更新需求及合理化建议。